ESG研究所ESG投資実態調査2023③

有報のサステナビリティ情報「活用」85%

2024年01月30日

QUICK ESG研究所は2024年1月30日、「ESG投資実態調査2023」を公表した。集計結果の3回目は、有価証券報告書(有報)のサステナビリティ情報の利用など、今回に限って設問を加えた「特別質問」について取り上げる。

《ポイント》

- 有価証券報告書のサステナビリティ情報を「活用している」との回答は全体の85%(設問ごとの有効回答数に対する各選択肢回答数の割合、以下同じ)で、人的資本、多様性も含め情報が利用されていることがわかった。活用方法は「エンゲージメントを実施する際の資料」が77%を占めて首位だった。

- 環境面から持続可能性に資する経済活動を分類する「タクソノミー」の日本版が「必要だと思う」「どちらかといえば必要だと思う」の合計が63%を占めた。理由は「情報開示するうえで明確な基準があった方が望ましいため」が65%で最多だった。

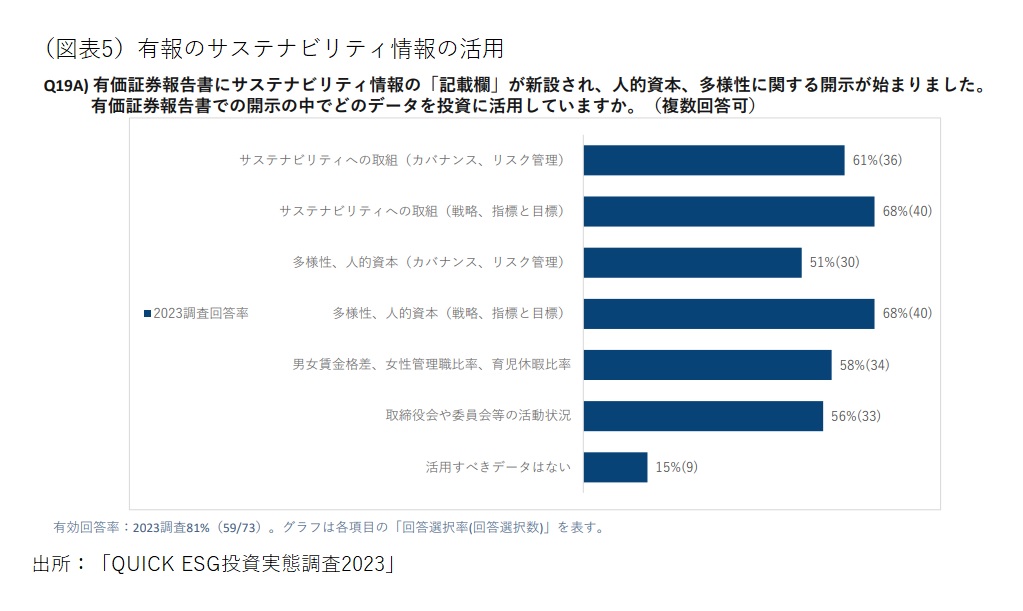

2023年3月期決算から有価証券報告書のサステナビリティ情報開示が義務付けられ、「サステナビリティに関する考え方及び取組」の記載欄が新設された。「女性管理職比率」「男性育児休業取得率」「男女間賃金格差」といった指標や「取締役会の活動状況」の開示も始まった。こうした状況を踏まえ、有報の活用状況を設問に加えた。

「統合報告書」や「サステナビリティ報告書」を開示する企業が多いため、「活用すべきデータはない」という選択肢も設けたが、その回答は15%にとどまり、有報の情報を活用している機関が85%を占めた。投資家から有報の情報拡充が評価されていることがわかった。活用しているデータは「サステナビリティへの取組(戦略、指標と目標)」「多様性、人的資本(戦略、指標と目標)」がともに68%で最も多く、「サステナビリティへの取組(カバナンス、リスク管理)」が61%で続いた。

具体的にどう使っているかについては「エンゲージメントを実施する際の資料として活用」が77%で最も多く、「投資対象にする企業を選別する際の社内評価指標として活用」(40%)や「企業の株主総会で議決権を行使する際の資料として活用」(30%)を上回った。

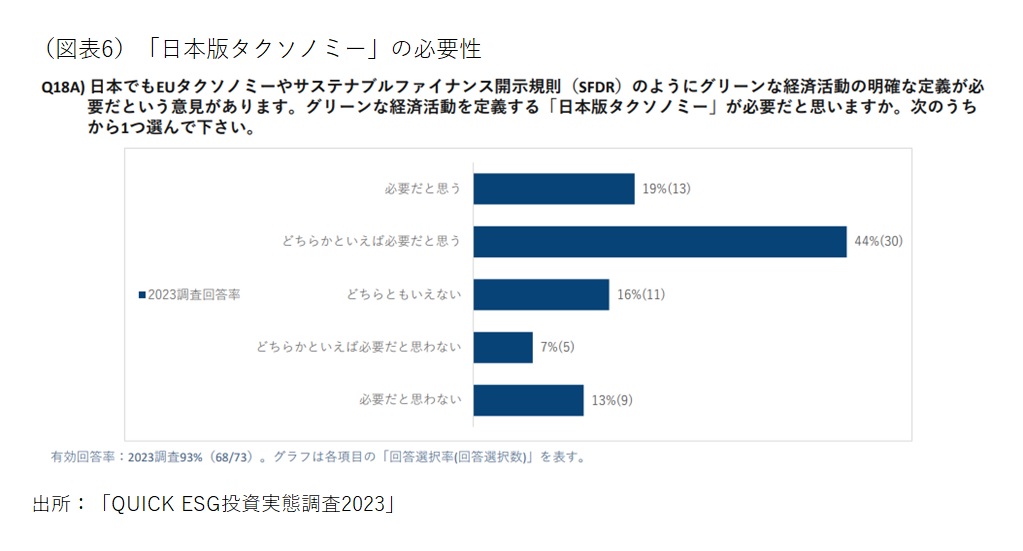

一方、「ESGの基準や報告基準に普遍的な合意がない」ことがESG投資拡大の妨げになっているのではないかとの問題意識から「日本版タクソノミー」の必要性についてどう考えているか尋ねた。国連の責任投資原則(PRI)が2023年3月、「日本におけるサステナブルファイナンス・タクソノミーの必要性」と題する報告書を発表したことも踏まえ、設問に加えた。

「日本版タクソノミー」が「どちらかといえば必要だと思う」(44%)で最も多く、「必要だと思う」(19%)が続いた。両者の合計が63%を占めた。その理由として「情報開示するうえで明確な基準があった方が望ましいため」(65%)が最多で、2番目は「環境対策を装う『グリーンウオッシュ』を防ぐため」(60%)だった。「その他」として「日本企業の事業経営の方向性の変化を促すため」という記述回答もあった。

一方、「必要だと思わない」(13%)、「どちらかといえば必要だと思わない」(7%)の合計が2割を占めた。その理由として、「EU(欧州連合)タクソノミーがあり、日本版はいらないため」「日本にはなじまないため」がともに36%で最も多かった。このほか、「どちらともいえない」(16%)を選択した機関からは「日本市場の特性等を踏まえた基準が示されることが望ましいと考えられる一方、画一的な判断基準が導入されることによって各企業の独自の取り組みが阻害される恐れがある」との記述回答もあった。

=おわり

《調査の概要》

| 名 称: | 「QUICK ESG投資実態調査2023」 |

| 対 象: | 「日本版スチュワードシップ・コード」の受け入れ表明機関もしくは責任投資原則(PRI)署名機関の中から抽出した、日本国内に拠点を置く265の機関投資家 |

| 回答数: | 73(うちアセットマネジャー46、アセットオーナー27) |

| 期 間: | 2023年8月21日~10月10日 |

(QUICK ESG研究所)