ESG研究所アセットオーナーも投資先企業と自ら対話すべきか

2024年09月17日

政府は8月28日、年金などの資産保有者向けに新たな行動指針「アセットオーナー・プリンシプル」を策定した。10年前に登場した「日本版スチュワードシップ・コード」は資産運用会社(アセットマネジャー)も対象だが、建設的な「目的をもった対話」(エンゲージメント)などを通じて投資先企業の価値向上や持続的成長を促し、中長期的なリターン拡大を目指す「スチュワードシップ活動」の推奨は共通する。アセットオーナーも投資先企業と対話すべきなのか。

資産保有者を意味する「アセットオーナー」という用語が一般に使われ始めたのは2010年代で、きっかけは14年に策定された「日本版スチュワードシップ・コード」だったとみられる。参照した英国のコード(12年9月改訂版)に「アセットマネジャー」との区別があり、日本版では「資産運用者としての機関投資家」と「資産保有者としての機関投資家」に大別された。

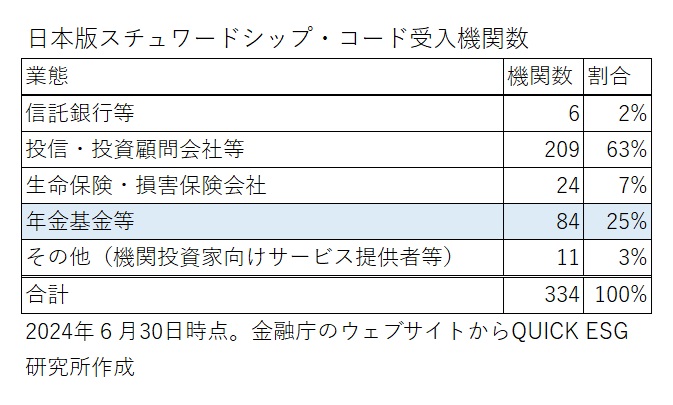

スチュワードシップ・コードの受入機関数は24年6月末時点で334、このうちアセットオーナーに分類される「年金基金等」は84、「生命保険・損害保険会社」は24だ。信託協会、生命保険協会、全国共済農業協同組合連合会による「企業年金(確定給付型)の受託概況」によると、24年3月末時点(速報値)で確定給付企業年金の受託件数は厚生年金基金が4件、確定給付企業年金は1万1794件ある。1万を超す企業年金の数からみて、スチュワードシップ・コードの受入機関数は極めて少ない。

政府は23年12月の「資産運用立国実現プラン」で「アセットオーナーシップ改革」を掲げ、求められる共通の役割を示したのがアセットオーナー・プリンシプルだ。主眼は「受益者等の最善の利益」という運用力の高度化に置かれ、投資先企業のほか、運用委託先に対する“お目付け役”が期待されていると言える。エンゲージメントなどのスチュワードシップ活動は「自ら又は運用委託先による」と記されている。

企業に気候変動対策を促す「クライメート・アクション100プラス(CA100+)」という機関投資家イニシアチブがある。参加資格は対象企業と直接対話する「パーティシパント」と、直接対話が求められない「サポーター」に分かれる。日本のスチュワードシップ・コードも受け入れているカリフォルニア州職員退職年金基金(カルパース)はパーティシパントだ。

一方、年金積立金管理運用独立行政法人(GPIF)は18年10月、CA100+にサポーターとして参加した。「法令上、投資先企業に対するエンゲージメントはできない」(2018年スチュワードシップ活動報告)という。「2023年度ESG活動報告」によると、23年から30年までのCA100+の「フェーズ2」にもサポーターとして継続参加している。

GPIFは15年に国連の責任投資原則(PRI)に署名し、日本のサステナブル投資をけん引してきた。運用委託先(運用会社)を通じて株式の売買および議決権行使を実施しており、運用会社に投資先企業との対話を促している。一方、運用会社との間では「スチュワードシップ責任に対する考え方を示しつつ双方向のコミュニケーションを重視した『エンゲージメント』」(2023/24年スチュワードシップ活動報告)を実施しているという。23年度から運用会社による対話先企業の「エンゲージメントの効果検証」に取り組み、24年5月に報告書を公開している。

投資先企業と直接対話しなくても運用委託先に自らの方針を示し、運用状況を監視したり検証したりすることが重要だと考えられる。個々の企業年金は運用委託先にスチュワードシップ活動を任せているところが多いとみられている。企業年金連合会が「企業年金スチュワードシップ推進協議会」を立ち上げ、アセットオーナー・プリンシプルの補充原則で挙げられた「複数のアセットオーナーが協働して運用委託先のスチュワードシップ活動に対するモニタリング(協働モニタリング)」に動き出したのは現実的な対応だとみられる。

(QUICK ESG研究所 遠藤大義)

参考

9月15日付の日経ヴェリタスでは、QUICK ESG研究所が実施した調査を基に最新動向を分析・報告する「サステナブル投資最前線」で、「アセットオーナー」が取り上げられました。本稿はその関連記事です。