ESG研究所【水口教授のヨーロッパ通信】COP21後の投資行動 - 気候変動戦略を作ろう

2016年03月25日

2015年12月、パリで開催されたCOP21(気候変動枠組条約第21回締約国会議)は、長期目標として産業革命前からの平均気温の上昇を2℃未満に抑えるという目標を明記し、さらに1.5℃を目指すとした「パリ協定(Paris Agreement)」を採択して幕を閉じた。歴史的な合意だと国内外からの評価も高い。世界は今後、2℃未満という目標を前提に動き出すことになるだろう。投資家はこれをどう投資行動に織り込んでいけばよいのか。さまざまな機関が競うように提案を公表している。その概要を整理してみよう。

1.カーボンフットプリントから脱炭素化へ

COP21に合わせるように多くのイニシアティブが生まれ、多様な提言や報告書が公表された。主な動きを列挙すると、まず、ポートフォリオのカーボンフットプリントを計測して公表するという「モントリオール炭素誓約(Montreal Carbon Pledge)」が、120以上の機関投資家(運用資産総額10兆ドル以上)を集めたことを公表した。ポートフォリオの脱炭素化を目指す「ポートフォリオ脱炭素化連合(Portfolio Decarbonization Coalition)」の参加メンバーも25機関に達した。

2015年4月には欧米の大手機関投資家で構成する「気候変動に関する国際投資家グループ(IIGCC)」が『気候変動投資ソリューション - アセットオーナーのためのガイド』と題した報告書を公表し、8月には、GHGプロトコルとWRI(World Resources Institute)、UNEPFIなどが中心になる「ポートフォリオ・カーボン・イニシアティブ(Portfolio Carbon Initiative)」が『カーボン・アセット・リスク - ディスカッション・フレームワーク』を公表した。同イニシアティブはさらに、欧州の金融機関を中心にした「2°投資イニシアティブ」と共同で11月に『気候戦略と指標(Climate Strategy and Metrics)』を公表。その2°投資イニシアティブは米英の非営利組織であるCERESやカーボントラッカーと共同で10月に『カーボン・アセット・リスク - レトリックから行動へ』を公表し、11月にはIIGCCや会計業界大手のデロイト、欧州の独立系金融サービスのケプラー・シュブリュー(Kepler Cheuvreux)と共同で『カーボン・コンパス - カーボンフットプリント投資家ガイド』を公表した。そしてPRIもCOP21に合わせて『アセットオーナー気候変動戦略の展開(Developing an Asset Owner Climate Change Strategy)』を公表している。

動きが多すぎて戸惑うほどだが、3つのキーワードを理解すると、全体像を捉えやすい。「カーボンフットプリント」、「脱炭素化」、「カーボン・アセット・リスク」である。

カーボンフットプリントとは、製品やサービスに関して用いることが多く、その場合には原材料調達から廃棄・リサイクルに至るライフサイクル全体を通じた温室効果ガス排出量を指す。これに対して「ポートフォリオのカーボンフットプリント」は、ポートフォリオに組み入れた企業の温室効果ガス排出量を、投資持分比率を考慮した上で合計した値を意味する。機関投資家の活動が与える温暖化への影響はオフィスで使う電気だけではなく、投資を通じてその先の事業活動が排出する温室効果ガスにも関わっている。そう考えてポートフォリオ全体の排出量を計算しようというのである。モントリオール炭素誓約に署名した機関投資家は、その値を自ら測定して公表する

だが、カーボンフットプリントの測定だけでは機関投資家の対応として不十分だという意見もある。たとえば、2°投資イニシアティブやIIGCCなどによる『カーボン・コンパス - カーボンフットプリント投資家ガイド』は、カーボンフットプリントは投資の気候変動に対する影響を理解する出発点として有効だが、①低炭素社会への移行のためのポジティブな貢献を理解したり、②気候変動がもたらす中長期の投資リスクを理解したりするためには十分でなく、他の指標も必要だとしている。そしてカーボンフットプリントを計算する際の範囲や不足するデータの推計方法などの解説とともに、「グリーン・ブラウン・シェア(温暖化防止に貢献する投資とその反対の投資との比率)」などの代替的な指標の提案もしている。

このことは「脱炭素化(Decarbonization)」の定義にも関係する。ポートフォリオ脱炭素化連合のメンバーとなった機関投資家は、(1)ポートフォリオのカーボンフットプリントを、モントリオール誓約を通して毎年測定し、開示する、(2)ポートフォリオの脱炭素化のために行動する、という2つのことをコミットしている。では「ポートフォリオの脱炭素化」とは何かというと、年次報告書に示された定義によれば、「投資ポートフォリオを低炭素経済というゴールに整合させるための、投資家によるシステマティックな努力」であるとされ、①ポートフォリオのカーボンフットプリントの削減、②再生可能エネルギーなどの分野への投資の増加、③エネルギー多消費型事業からの資本引き揚げ、④企業やその他の組織が排出を削減することへの働きかけ、が例示されている。つまり脱炭素化は、カーボンフットプリントの削減も含むが、それだけに限定せず、幅広く考えられているのである。

一方、カーボン・アセット・リスクは中長期の投資リスクの理解に関わっている。気候変動問題が投資先企業の資産の価値に関わるという点は、カーボントラッカーが提起した座礁資産(stranded assets)という概念によって広く理解されるようになった。ポートフォリオ・カーボン・イニシアティブの報告書『カーボン・アセット・リスク - ディスカッション・フレームワーク』はより一般的に、そのようなリスクを「低炭素経済への移行に伴う規制の強化、技術の進展、予測できない市場の動き、世論の変化によってもたらされる財務的リスク」と捉えている。

2°投資イニシアティブやポートフォリオ・カーボン・イニシアティブは、温室効果ガス削減への取組みとカーボン・アセット・リスクへの対応とを、2種類の異なる行動として区別している。さまざまな提案やイニシアティブがあるが、いずれもこの間のどこかに位置づけられると言っていいだろう。

2.アセットオーナーの気候変動戦略

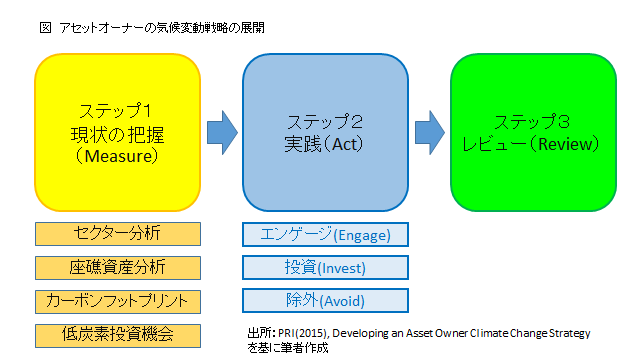

では結局のところ、どうすればいいのか。その答えは年金基金などがそれぞれ決めることだが、それを考える上で参考となるのが、PRIの『アセットオーナー気候変動戦略の展開』である。図に示すようにPRIはこの中で3つのステップと3つの戦略選択肢を示している。

第1のステップは現状の把握(Measure)である。気候変動に関わるリスクと機会や、ポートフォリオの温室効果ガス排出量を把握することが出発点だという。具体的には、投資先企業のセクターごとに洪水や干ばつなどの物理的リスクや規制リスク、技術変化の影響などを分析する「セクター分析」、座礁資産の有無に着目した「座礁資産分析」などがあげられている。ポートフォリオのカーボンフットプリントを把握することも、ベンチマークと比較して進捗を管理したり、優先的に取り組む分野を特定したり、エンゲージメントに活用したりするのに役立つとしている。クリーンテクノロジーやグリーンビルディングなどの低炭素社会に資する投資の状況を把握するのも、この段階である

第2のステップは実践(Act)である。ここでは3つの戦略選択肢が示されている。エンゲージ(Engage)、投資(Invest)、除外(Avoid)である。規制当局や政府とのエンゲージメントは将来の不確実性を削減し、国際的にも公平な条件を生み出すのに役立つ。投資先企業とのエンゲージメントは低炭素社会への移行を促し、リスク削減にも資する。投資意思決定に関しては、セクター分析や企業ごとの分析の結果を明示的に投資判断に組み入れる「統合評価(Integration)」と、低炭素技術等(Low Carbon Solutions)への投資があげられている。そして、除外では、石炭・石油関連企業の売却や保有割合の削減が選択肢として示されている。

第3のステップはレビュー(Review)である。選択した戦略がいかに効果的に実践されたかを評価するとともに、外部への報告を通してアカウンタビリティを果たすことが推奨されている。

このように、気候変動問題に対して機関投資家がどう対応すべきかという考え方はかなり整理されてきた。パリ協定の成立を機に気候変動戦略をあらためて考えてみてはどうだろうか。

QUICK ESG研究所 特別研究員 水口 剛