ESG研究所【水口教授のヨーロッパ通信】注目集まるグリーンボンド

2017年02月10日

最近、グリーンボンドに注目が集まっている。2015年の世界のグリーンボンド発行額は420億ドル以上と言われ、2016年には810億ドルへと倍増したと推計されている。グリーンボンドの発行では欧米と中国が先行し、日本は出遅れていた。しかし、2016年には国際協力機構(JICA)がJICA債をソーシャルボンドとして発行したほか、東京都もグリーンボンド発行に向けたトライアルとして「東京環境サポーター債」を発行するなど、日本でも広がりを見せ始めた。 環境省はグリーンボンドの日本での普及を目指して、2017年に日本版のグリーンボンド・ガイドラインを発行することを検討している。地球温暖化対策などに多額の資金が必要となる中、民間の資金を環境事業へと導入する仕組みが整うことは望ましい。もっとも、表面的な金額の多寡にこだわるあまり、グリーンボンドとしての実質が損なわれたのでは本末転倒だろう。グリーンボンドで本当に大事なことは何なのか。海外の動向を基に考えてみたい。

1.グリーンボンドの現状

グリーンボンドとは、資金の使途を環境改善事業に限定して発行する債券である。たとえば国際機関や政府、自治体などが資金を環境改善事業に使うことを約束して債券を発行するケースや、民間企業が自社の環境関連事業に紐づけて社債を発行するケース、専ら環境事業をする企業が債券で資金調達するケース、金融機関がグリーンボンドを発行して環境事業への融資原資とするケースなどが考えられる。

英国に本拠を置く非営利組織の「気候ボンド・イニシアティブ(Climate Bonds Initiative)」*1が市場規模を推計し、『Bonds and Climate Change – The State of the Market in 2016』[1]と題したレポートを公表している。それによると、2015年にグリーンボンドと明記して発行された債券(labeled bond)は420億ドル以上で、それ以前に発行されて未償還のものを含めた発行残高は1,180億ドルである。また、グリーンボンドという表示はないが調達資金が気候変動対策に使われると考えられる債券(unlabeled bond)の発行残高は5,760億ドルに上り、両者を合わせた残高は6,940億ドルになるという。

後者の「unlabeled bond」とは、収入の95%以上を気候変動対策に関連する資産から得ている企業・公的機関等が発行した債券を、同イニシアティブが独自に調査して集計したものである。つまり、事業そのものが専ら気候変動対策に関わる組織によって発行された債券は、事実上のグリーンボンドだと考えようということである。ただしそのような債券の発行残高は、何を気候変動関連事業に含めるかという定義に左右される。定義を広くとれば残高は大きめに表示されることになる。たとえばこの調査では鉄道事業は気候変動の緩和に貢献するものと位置づけているが、動力源となる電力の発電方法によってもその影響は異なるので、鉄道事業だというだけでグリーンボンドと呼んでよいのだろうかという疑問はあり得るかもしれない。

もっとも、そのような疑問は集計の際の判断基準に対するものであって、債券の発行者がとやかく言われる筋合いではない。そもそもunlabeled bondに関しては、発行者がグリーンボンドと称して発行しているわけではないからである。それでは、発行者自身がグリーンボンドだと明記して発行する場合はどうだろうか。その場合には何をグリーンボンドと呼ぶかという基準が問題になるだろう。それゆえここ数年、グリーンボンドの原則や基準化を巡る動きが活発になっている。

2.グリーンボンド原則の登場とその内容

初めてグリーンボンドと名付けた債券を発行したのは、世界銀行グループの中核である国際復興開発銀行(International Bank for Reconstruction and Development: IBRD)で、2008年のことであった。2010年には同じ世界銀行グループの国際金融公社(International Finance Corporation: IFC)がグリーンボンドを発行し、以後、アジア開発銀行(Asian Development Bank: ADB)や欧州復興開発銀行(European Bank for Reconstruction and Development: EBRD)などが続いた。

2013年までグリーンボンドを発行するのは主にこれらの国際機関であった。国際機関としての信用がグリーンボンドに対する信頼の裏付けになっていた。その状況に変化をもたらしたのが2014年のグリーンボンド原則の公表である。同原則は当初、バンク・オブ・アメリカ・メリルリンチ、シティ、クレディ・アグリコール、JPモルガン・チェースの4行が共同で策定し、現在は国際資本市場協会(International Capital Market Association: ICMA)*2が事務局を担っている。ICMAは2016年6月に原則の改訂版を公表した。[2]

グリーンボンド原則は①調達資金の使途、②プロジェクトの評価・選定のプロセス、③調達資金の管理、④レポーティングという4つの柱からなる。①は、資金使途が環境にとって明確に有益なプロジェクトでなければならず、そのことを債券発行に関わる法定書類に記載しなければならないという原則である。②は国際機関や金融機関のようにまとまった資金を調達した上で具体的なプロジェクトを決める場合に、そのためのプロセスと規準(criteria)を明確にしなければならないとの原則、③は調達資金を確実に追跡管理しなければならないという原則である。最後の④は調達資金を充当した環境プロジェクトの概要や充当額、期待される環境上の効果などの情報を定期的に開示すべきとの原則である。

つまり、グリーンボンドと称する以上、調達資金が確実に環境改善事業に充当されるとともに、そのことについて透明性が確保されなければならないというのである。このような原則を示すことでグリーンボンドの信頼性を確保しようとする試みと言えるだろう。実際、グリーンボンドと呼び得るための要件が明確になったことで、国際機関だけでなく、民間企業や金融機関へと発行者のすそ野が広がった。

ICMAは、社会課題解決を資金使途とした債券にもグリーンボンド原則のフレームワークが適用できるとして、2016年6月にはソーシャルボンドに関するガイダンスを公表した。[3]

3.基準化を巡る動向

グリーンボンド原則は事実上の規範として広く浸透しているが、関係者間での自主的な規範であって、法的根拠があるものではない。それでは、グリーンボンドの発行者が実際にこの原則に従っていることは、どうやって保証されるのだろうか。グリーンボンド原則は外部機関によるレビューを「推奨(recommend)」しているが、必須とはしていない。気候ボンド・イニシアティブの調査によれば外部機関のレビューを得ているグリーンボンドは約60%である。

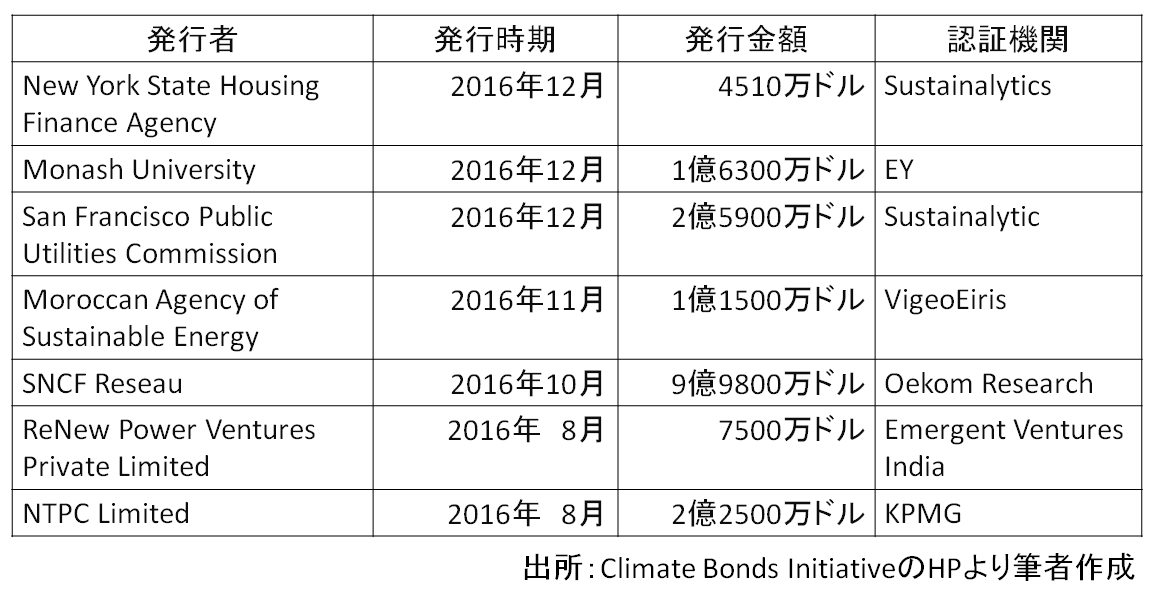

これに対して気候ボンド・イニシアティブはより詳細な「気候ボンド基準(Climate Bonds Standard)」[4]を策定し、これに基づいた認証(certification)の制度を構築した。2017年1月時点でVigeoEirisやサステナリティクス、EY、KPMGなど、表1に示す20機関が同制度の認証機関として承認され、累計で28件の気候ボンドが認証されている。表2に最近認証された気候ボンドのリストを示した。

環境改善に関わる事業のために資金調達をするとき、必ずグリーンボンドの認証や第三者レビューを得なければならないということはない。通常の債券で調達してもよいし、環境事業に資金を使うと自己宣言するだけでもよい。それにも関わらずグリーンボンド原則や気候ボンド基準が規範として受け入れられているのはなぜだろうか。

発行者側は資金管理やレポーティング、さらに認証の取得などに一定のコストをかけてでも、環境事業を推進することをアピールし、資金使途に関する信頼性を高めたいと考える。投資家側も資金の使途が明確な先に投資したい、確実に環境改善効果のある事業に資金を出したいと考える。その双方のニーズがあるからこそ、グリーンボンドという「ラベル」の信頼を守ることが重要になり、自主的な原則や基準が実質的な規範として機能するのであろう。グリーンボンドというラベルの水準が下がったり、信頼が損なわれたりすれば、ラベルを貼る意味が半減してしまう。その背景にあるのは、ESG投資を行うという機関投資家のコミットメントであり、2℃目標を実現するためには多額の資金を動員する必要があるという、ある種の危機感ではないか。グリーンボンドに対する注目の高まりという現象も、そのようなESG投資全体の大きな流れの中に位置づけて理解することが重要であろう。

気候ボンド・イニシアティブはさらに、CERESやCDPなどと共同で、水関連施設を資金使途とする場合の規準(Water Criteria)[5]を検討しており、2016年にその一部(フェーズ1)を公表した。

一方、アメリカの投資家グループであるCERESを中心とした「気候リスクに関する投資家ネットワーク(Investor Network on Climate Risk: INCR)」は2015年2月に「グリーンボンド市場に関する投資家の期待」[6]と題した文書を公表し、グリーンボンド原則への支持を表明するとともに、資金使途や環境改善効果の報告などについてより厳密な運用を求めた。

また、中国では、中央銀行にあたる中国人民銀行が2015年12月に公告第39号として、「緑色金融債券(グリーンボンド)」を発行する際のガイドラインを示した。気候ボンド・イニシアティブは2016年にこの中国のガイドラインを検証したレポートを公表し、何を環境改善事業と捉えるかという定義の部分でグリーンボンド原則と差があるが、調達資金の管理やレポーティングに関してはグリーンボンド原則と整合していると評価している。EUも2016年にグリーンボンドの可能性に関する研究レポートを公表し、グリーンボンド市場の成長を阻むボトルネックや、EUとして取り得る政策手段を検討した上で、包括的で共通の「ヨーロッパ・グリーンボンド基準(European Green Bond Standard)」の策定を選択肢の1つとして提言した。

このようにグリーンボンドを巡っては世界各地で活発な動きがある。日本における議論も、これらの国際的な動向と整合性のある形で進展することを期待したい。

(注) 本コラムにおける意見にわたる部分は筆者の個人的見解であり、筆者が関わる組織・委員会等の見解とは無関係である。

表1:気候ボンド基準認証機関(2017年1月時点)

表2:最近認証された気候ボンド一覧(2017年1月時点)

*1 気候ボンド・イニシアティブ(Climate Bonds Initiative)

*2 国際資本市場協会(International Capital Market Association: ICMA)

関連資料

- [1] Bonds and Climate Change – The State of the Market in 2016

- [2] Green Bond Principles(2016年6月改訂版)

- [3] Guidance for Issuers of Social Bonds

- [4] Climate Bonds Standard

- [5] The Water Criteria of the Climate Bonds Standard

- [6] A Statement of Investor Expectations for the Green Bond Market

QUICK ESG研究所 特別研究員 水口 剛