ESG研究所【水口教授のヨーロッパ通信】気候変動情報開示の将来像 - 金融安定理事会タスクフォースの提言を読む

2017年03月03日

金融安定理事会(Financial Stability Board: FSB)が設置した「気候関連の財務情報開示に関するタスクフォース(Task Force on Climate-related Financial Disclosures: TCFD)」の提言が2016年12月14日に公表された。2017年2月12日までパブリックコメントを受け付け、3月中にコメントをFSBと共有した上で、6月には修正した報告書がFSBに提出されるという。したがって提言が最終的に確定するのはその時点である。しかし確定版の公表を待つまでもなく、今、読んでおきたい報告書である。今回の提言はそれ自体、重要な論点を提起していると思われるからである。

1.TCFDは何を提言したのか ~ 報告書の背景と概要

報告書によれば、今日、最も重大でありながら、おそらく最もよく理解されていないリスクの1つが気候変動に関わるものである。金融市場の基本的な機能は、リスクを価格に反映することによって市場における効率的な資源配分を実現することだが、不十分な情報は誤った価格付けと不適切な資源配分をもたらし、ひいてはそれらの突然の修正によって金融市場の不安定化を招く懸念がある。そのような懸念から、G20の財務大臣・中央銀行総裁会合が2015年4月のコミュニケで、FSBに対して、金融セクターが気候変動問題をどのように考慮し得るのか検討するよう要請した。

これを受けてFSBは2015年9月に関係者会合を開き、気候問題に関する情報開示のフレームワークの必要性を確認した。そして2015年12月にTCFDを設置し、今回の提言に至ったのである。

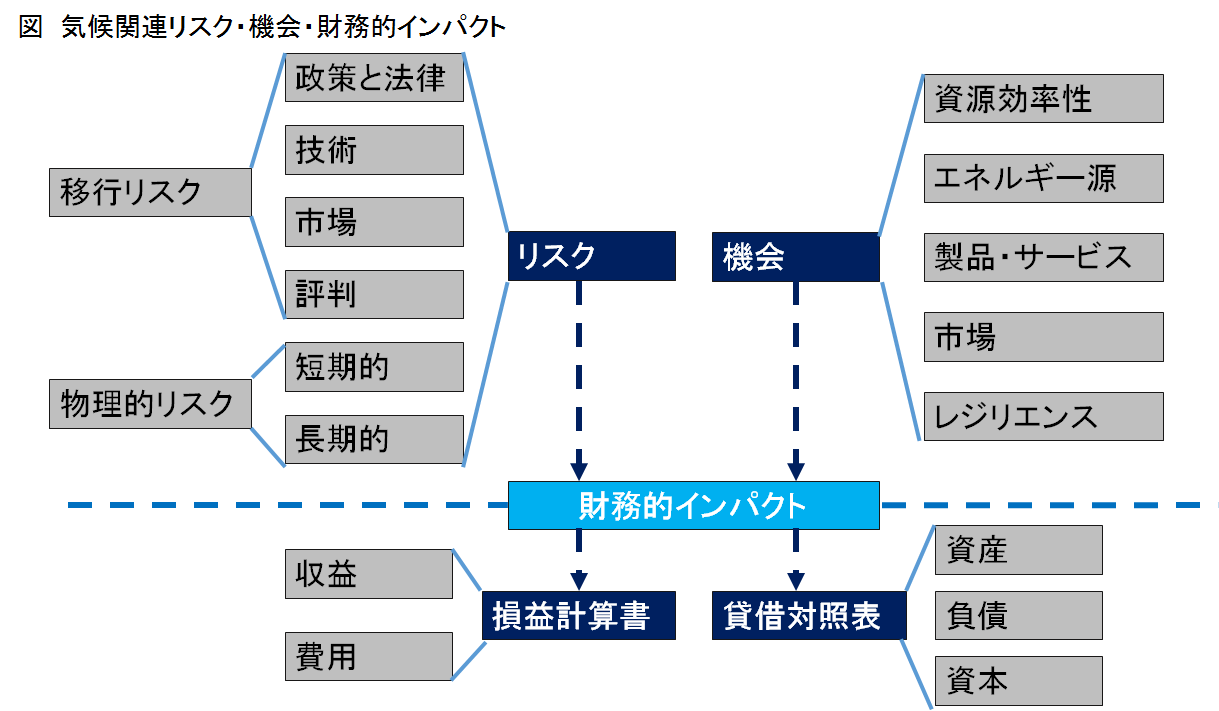

TCFDの目的は、気候変動が企業にもたらす財務的な影響を市場が適切に織り込むことができるような情報開示について提案することである。そこで報告書は、まず、気候変動に関わるリスクと機会の分類を示し、企業財務との関係を下記の図のように整理した。たとえば気候関連のリスクは移行リスクと物理的リスクに分けられる。移行リスクとは低炭素経済への移行に伴う政策や規制、技術、市場などの変化がもたらすリスクである。また物理的リスクには異常気象などによる突然の被害と、気候パターンのシフトなどの長期的なリスクがある。そしてそれらが企業の収益や費用を左右したり、資産の評価に影響したりすることで財務的なインパクトを持つというのである。

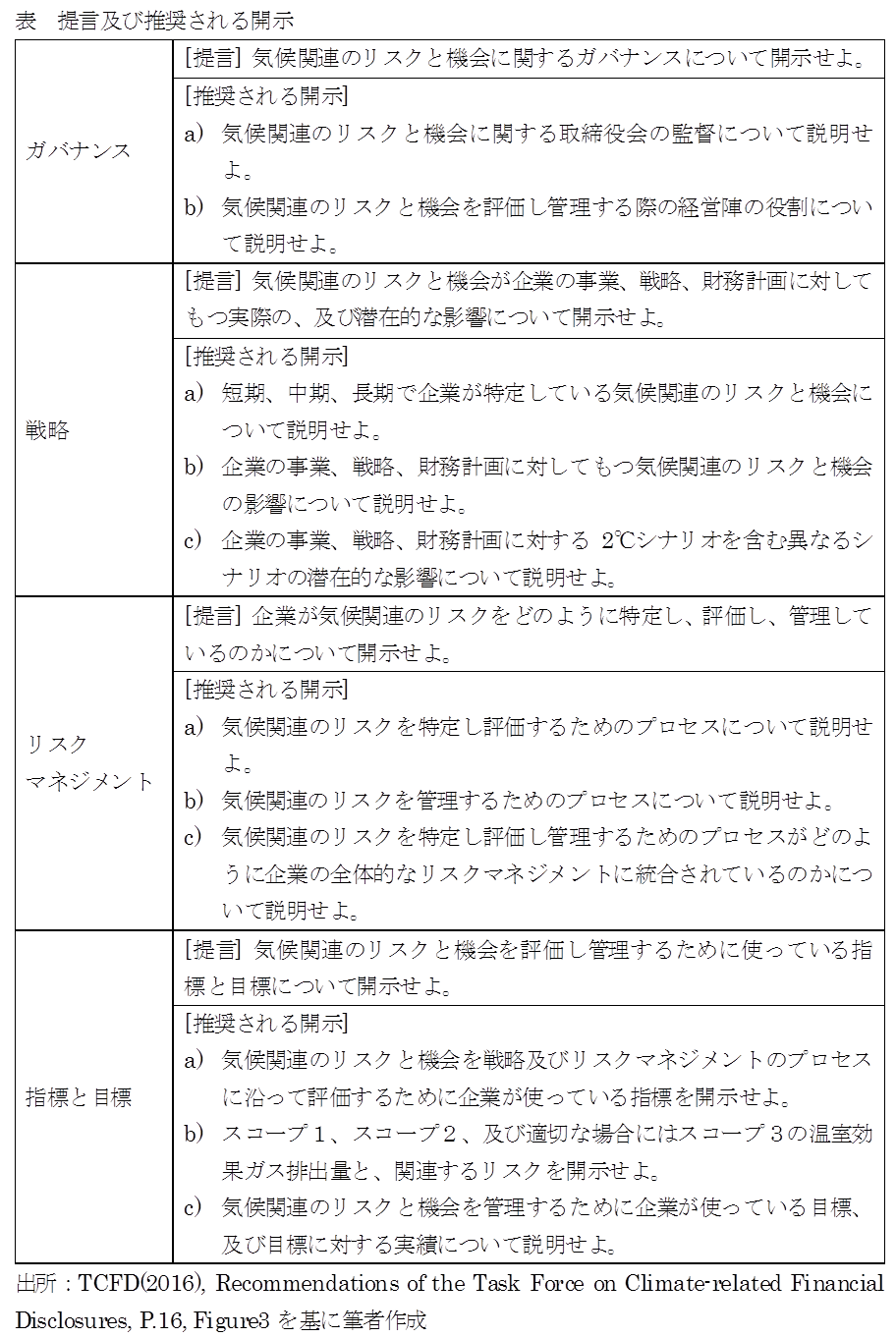

このような複雑な財務的影響を適切に理解できるようにするために、報告書は次の4点について開示するよう提言している。

- 気候関連のリスクと機会に関するガバナンスについて

- 気候関連のリスクと機会が企業の事業、戦略、財務計画に対してもつ実際の、及び潜在的な影響

- 企業が気候関連のリスクをどのように特定し、評価し、管理しているかについて

- 気候関連のリスクと機会を評価し管理するために使っている指標と目標

そしてこの4つのそれぞれについて「推奨される開示(Recommended Disclosure)」(下表参照)を示し、それを補足する全セクター共通のガイダンスも作成している。さらに金融セクターと、気候変動から特に影響を受けるセクター(エネルギー、輸送、資材・建設、農業・食料・木材製品)に関しては、追加のガイダンスを示している。

この提言の重要な特徴として、①正規の財務開示制度の中での開示を求めたこと、②シナリオ分析の採用を提案したこと、③銀行やアセットオーナー、運用機関などの金融セクターを提言の対象に含めたことの3点がある。以下、順に見ていくことにしよう。

2.財務開示制度の中での開示

TCFDは、気候変動関連の情報を「主流の財務開示制度(mainstream financial filings)」の中で開示することを提言した。日本で言えば、有価証券報告書での開示ということになるだろう。これに対しては、日本では抵抗感があるかもしれない。ESG情報の開示はCSR報告書や統合報告書など自主的な開示で行うべきであり、制度化すべきではないという論調が強いからである。

だが、TCFDは新たな制度を提案したということになるのだろうか。実はFSBからTCFDへの委託事項の中では、「TCFDが提案する開示は自主的なものとなるだろう(would be voluntary)」との記述がある。このことは、有価証券報告書での開示という考え方とどう整合するのか。この点に関するTCFDの説明は次のようなものである。

G20のほとんどの国で、上場企業等には財務開示制度の中で重要性のあるリスクについて開示すべき法的義務が課されている。そして、そこには重要な気候関連リスクも含まれる。つまり、気候関連の情報は、本来、財務的に重要性のある情報として開示義務があるはずだ。ただ、気候リスクがもたらす財務的影響は複雑で広範なため、現状では意思決定に役立つ形での開示がなされていない。そこで、開示義務を効率的に果たすために、一貫性があって自主的なフレームワークを提案したというのである。

報告書によれば、財務開示書類で開示することにすれば、情報の作成と開示を適切なガバナンスの下に置くことになる。また、株主や投資家向けの中心的な情報開示なので、株主によるエンゲージメントを促進し、気候リスクの理解を促すことが期待されるという。

財務開示書類の中でのESG情報の開示は、海外では例のないことではない。たとえば米国では、SECが2010年に「気候変動に関する開示のためのガイダンス文書」を公表して上場企業の開示書類である「Form10-k」などでの気候変動関連情報の扱いを整理した。また英国では、2013年の会社法改正によって法定の年次報告書の中でESG情報を含む戦略報告書を公表するよう義務付けた。フランスも2015年に成立したエネルギー転換法の第173条で、年次報告書の中で気候変動の影響に関連する財務リスクと、それを削減するために採用している方法について開示することを義務づけている。そのような一連の流れを考えると、欧米では今回の提言に大きな違和感はないのではないか。日本企業も、国内的な論理だけでなく、こういった国際的な動向も念頭に置いて対応を考える必要があるだろう。

3.シナリオ分析の実施と開示

シナリオ分析とは、不確実性のある状況下で、将来特定の状況が継続したり、特定の事象が起こったりすると仮定して、その影響を評価する分析手法である。TCFDは今回、気候関連のリスクと機会が企業の事業、戦略、財務計画に対してもたらす潜在的な影響についてシナリオ分析を行うことと、その結果を開示することを提言した。その理由として、異なる気候関連シナリオを企業がどのように分析し、それを戦略や計画の中でどのように考慮しているかを開示することが、企業に対する気候変動の潜在的な財務的影響をよりよく理解するための重要なステップだからだと述べている。

シナリオ分析ではどのようなシナリオを想定するかが重要になる。この点についてTCFDは「2℃シナリオ」を中心に、その企業との関連性が高い複数のシナリオを採用するよう推奨している。「2℃シナリオ」とは、産業革命以降の平均気温の上昇を2℃未満に抑えるという目標と整合性のある政策、技術、市場環境の変化が起きることを想定するシナリオである。パリ協定で合意された2℃未満という目標を前提にすると、石油や石炭に関わる産業や輸送産業には大きな移行リスクがあると予想される。また、セクター別ガイダンスで取り上げられた飲料や食品、農業などの産業では、「2℃シナリオ」から離れるほど、気候変化に伴う物理的リスクが大きくなると考えられる。そういったリスクをどこまで的確に認識し、備えているかが問われることになる。

提言によれば、シナリオ分析は記述情報に基づいて定性的に行うこともできるし、数値的なデータとモデルによって定量的に行うこともできる。通常、多くの企業では定性的なものとなるだろうが、重大な移行リスクや物理的リスクに直面する企業は定性的分析だとしてもより厳密な分析を行い、場合によっては定量的な分析を行うべきだとしている。また、開示に関しても、シナリオ分析を始めたばかりの企業やリスクの小さい企業は、関連するシナリオの下で戦略や財務計画がどのように影響されるかを定性的、方向的に示せばよいが、より重大なリスクにさらされている企業は、主要な仮定と変数を開示するよう求めている。

さらに、シナリオ分析に関する情報を最初から財務開示書類に含めることに抵抗があることも理解しているとして、財務開示書類での開示が最終的なゴールであるべきだが、ウエブサイトやサステナビリティ報告書など他の媒体を通した開示も中間的なステップになり得ると述べている。

4.金融セクターによる開示

TCFDは、今回示した開示フレームワークを銀行、保険会社、アセットオーナー、運用機関などの金融セクターにも適用するよう提言した。金融システムが全体として被っている気候関連リスクを理解し、システミックなレベルでの金融市場の不安定化を避けたいという問題意識からは当然のことだろう。

たとえば銀行セクター向けのガイダンス文書によれば、銀行は融資やその他の金融仲介活動を通じて間接的に気候関連リスクにさらされている。特に、化石燃料の生産者や大口利用者、農業や食品産業などへの融資を通じて気候関連リスクが集積されている可能性がある。そこで融資活動に伴う気候関連リスクについて開示するよう求めている。

公的年金や企業年金などのアセットオーナーの場合、一般の企業とは開示制度が異なるが、受益者向けの既存の報告制度の中で気候関連情報を開示すべきだとしている。また運用機関が上場企業の場合には株主・投資家向けの財務開示制度の適用を受けるが、それだけでなく運用を受託した顧客向けの報告でも気候関連情報を開示するよう提言している。

アセットオーナーや運用機関の場合も、4項目からなる開示フレームワークは非金融セクターと共通だが、セクター向けのガイダンス文書の中で、追加的な説明がなされている。たとえば戦略への影響に関連して、気候関連のリスクと機会がどのように投資戦略に組み込まれているか説明すべきとしている。また、アセットオーナーや運用機関はインベストメント・チェーンの頂点に位置するので、投資先企業の気候関連情報の開示を促す上で重要な役割を担うとし、投資先企業に対するエンゲージメント活動についても説明を求めている。さらに、指標と目標の項目では、投資に関わる温室効果ガス排出量の開示を提言している。この提言では投資金額当たりに直して開示することを求めているが、基本的な発想は、ポートフォリオのカーボンフットプリントの開示を提唱した「モントリオール・カーボン・プレッジ(The Montreal Carbon Pledge)」と同じと言ってよいだろう。

報告書によれば、投資に関わる温室効果ガス排出量の開示に関しては、アセットオーナーや運用機関からさまざまな懸念の声があった。投資対象からの排出量データの開示が限られていること、特に国債や不動産、プライベート・エクイティなど資産クラスによってもデータに制約があること、集計の際の二重計算の扱いといった方法論が確立していないことなどである。

これに対してTCFDは、限界や課題があることは認識していると述べている。また、温室効果ガス排出量そのものを必ずしもリスク指標と解釈すべきでないことも理解しているという。しかし、炭素関連資産がどの程度集中しているかを「見える化」することは重要であり、投資に関わる温室効果ガス排出量の報告が、意思決定に役立つ気候関連指標の開発を前進させる最初のステップになると説明している。データや方法論の制約から、最初は部分的な報告であったとしても、報告組織の数が増えることで、よりよい指標の開発が加速すると期待を示している。

今回のTCFDの報告は強制力のない提言であり、パブリックコメントの結果によっても修正はあるかもしれない。しかし長い目で見れば、これが気候変動情報開示の将来の方向を示唆していると言えるのではないか。そうだとすれば、日本の企業や運用機関も変化を拒むより、いかにこの方向に沿って議論をリードするかを考えることが得策ではないだろうか。

出所:TCFD(2016), Recommendations of the Task Force on Climate-related Financial Disclosures, P.10, Figure1を基に筆者作成

関連資料

関連記事

QUICK ESG研究所 特別研究員 水口 剛