TORFは、LIBOR(ロンドン銀行間取引金利)の後継指標の一つです。

金融機関の信用リスクをほぼ含まない「無担保コール翌日物金利」を原資産とするデリバティブ取引のデータから算出します。

TORFは金融商品取引法が定める「特定金融指標」、株式会社QUICKベンチマークスは「特定金融指標算出者」に指定されています。

TORFについて

- TORFライセンスとは?ライセンスが必要なケースとは

-

2021年末をもって日本円LIBORの算出が終了しました。株式会社QUICKベンチマークスではその代替金利指標の1つとして、2021年4月よりTORF(東京ターム物リスク・フリー・レート)を算出・公表しています。

「LIBOR終了に伴い、円LIBORの後継金利として何を採用しよう――」

LIBOR廃止の経緯から、円LIBOR後継のQUICKのTORF(東京ターム物リスク・フリー・レート)についてご案内します。

- なぜLIBORの算出が終了したのか

-

LIBORは、ロンドンの銀行間市場で貸出金利の実勢を適切に表す指標として、ユーロ・米ドル・英ポンド・日本円・スイスフランを対象に1カ月物・3カ月物・6カ月物などの7つの期間の金利を公表していました。

ところが LIBORの算出過程で、情報提供を担当する銀行において一部に不適切なデータが呈示されていたことが発覚し、金利指標としての信頼が損なわれ、その後 2021年末に従来の方式によるLIBORの公表はドルの一部期間を除いて停止されました。

なお、一時的な措置として、2022年12月末までシンセティック円LIBOR(1・3・6カ月)が公表されます。

- そもそもTORFとは何か

-

日本円ではLIBOR後継指標として複数の選択肢がありますが、日銀が事務局を務める「日本円金利指標に関する検討委員会」によって2019年11月に実施された市中協議で最も支持を集めたのが前決め・ターム物金利指標であり、これを実現した指標が株式会社QUICKベンチマークス(以下、QBS)の算出・公表する「TORF(東京ターム物リスク・フリー・レート)」です。

TORFは、金融機関の信用リスクをほぼ含まない「無担保コール翌日物金利」を原資産とするデリバティブ取引のデータから算出・公表する LIBORの後継指標の一つです。TORFは金融商品取引法が定める「特定金融指標」、QBSは「特定金融指標算出者」に指定され金融庁による規制対象とされています。

- 何に使われるものなのか

-

融資・債券発行などを含む商取引における参照金利として、また資産評価などにご利用いただけます。

- TORFの特徴

-

TORFは「前決め金利」です。前決め金利の特徴は、6カ月後に返済する金利を契約時点で決めることができます。一方の選択肢である TONAは「後決め金利」ですので、6カ月後の返済金利は返済直前に分かることになります。TONAについてはここでは割愛します。

- TORFのメリット

-

円LIBORと同様に前決め金利のため、事前に借入・貸出金利を設定でき、これまでの仕組みを用いた円滑な管理運用が可能です。ここからは、TORFを使った実際のユースケースについて解説します。

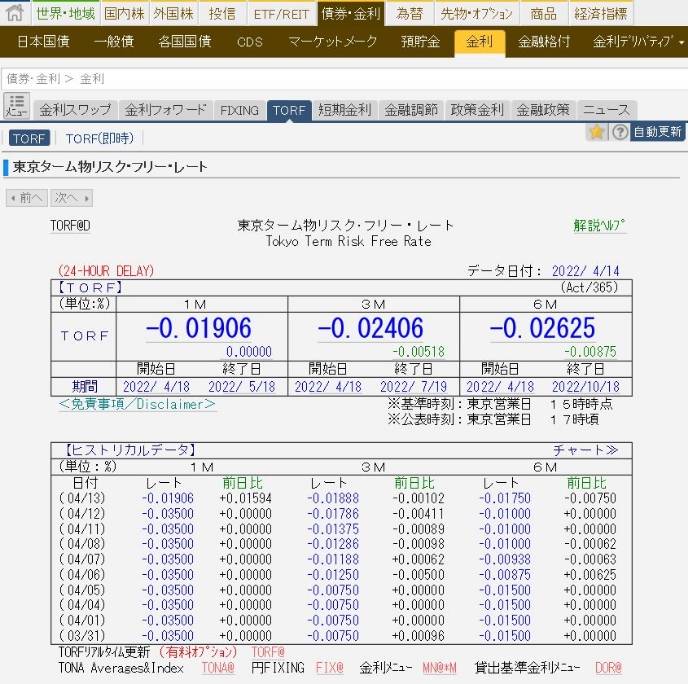

東京ターム物リスク・フリー・レート画面(Qr1)