最近、急にコーポレートガバナンス(CG)への関心が高まってきたように感じます。それも、これまでの先進企業というよりは、どちらかというとコーポレートガバナンス・コード(CGコード)にも反応の薄かったような企業から、「資本市場改革について教えてほしい」「我が社の企業統治体制を相談したい」「成長戦略はこれで良いのか」等の質問が相次いでいるように思えます。何があったのでしょうか?

これまで資本市場の動きを黙殺してきた企業トップの方々が“君子豹変”した理由は、東京証券取引所の資本市場改革です。「あれ、資本市場改革は既に昨年4月に終わったのではなかったか」と思う方もいるかもしれません。確かにプライム、スタンダード、グロースへと市場は再編されました。しかし、これは資本市場改革の「終わり」ではなく、「始まり」と言った方が正しいでしょう。本格的な企業選別・淘汰はこれから始まるからです。

資本市場改革はこれから始まる

その背景を見てみましょう。実は、昨年4月の資本市場改革の内容に満足している投資家など誰もいません。理由は明白で、資本市場改革に期待した要素が全く実現されていないからです。期待した要素というのは、「真に先進的かつグローバルに成長できる代表企業だけの市場を実現してほしい」ということです。昨年4月の資本市場改革が構想され始めた時点では、おそらく数百社程度の規模がプライム市場としては想定されていたのではないでしょうか。

投資家がこうした期待を抱くのも無理はありません。東証に上場している企業数自体は世界の証券取引所と比べてもかなり多い状況です。旧東京証券取引所第一部上場企業だけでも2176社(2022年4月3日時点)(※1)、世界最大の証券取引所であるニューヨーク証券取引所(NYSE)の上場企業数でさえ2400社程度です。一方、市場全体の規模はNYSEの時価総額が27.7兆ドル、ナスダック(NASDAQ)が24.6兆ドルに対して、東証は全市場合わせても6.5兆ドルにしかなりません(いずれも2021年度)(※2)。企業数はずば抜けて多いのに、規模が小さいことが目立ちます。

なぜ投資家は不満なのか

過去には、とにかく上場企業を増やそうという意志が強く働いていた時代がありました。証券取引所自体もそれを後押しし、東証1部上場企業数は30年間で約8割増(※3)となっています。メインバンクガバナンスが長く続いたことも背景にあったかもしれません。銀行にとっては、未上場の取引先は早く上場してくれた方がエクイティファイナンスの道も開け、株価評価の透明性も高まりますから助かります。「上場がゴール」のような考え方も生まれようというものです。しかし、エクイティガバナンスの時代になって改めて見てみると、なんとも小粒な上場企業ばかり、という状況になってしまったわけです。

「小粒でもピリリと辛い」ならば誰も文句は言いません。問題は、これらの企業のパフォーマンスが悪いことです。株式投資家が重視する指標の一つであるPBR(Price Book-Value Ratio、株価純資産倍率)が1倍割れしている企業が約半分もあるのです。ROE(Return on Equity、株主資本利益率)もはかばかしくありません(※4)。それなのに、世の中はパッシブ投資(※5)に連動する運用成果を目指す投資手法)が全盛で、その多くはインデックスとしてTOPIX(東証株価指数)を用いています。すなわち、業績がさえず「ゾンビ企業」と言われるような状態でも、東証一部に上場している限りは、インデックス投資によって株を買ってもらえる(株価が下がらない)というモラルハザード状態が放置されていたわけです。このように「東証の規模が小さく、質が悪すぎる」ことが、資本市場改革の必要性が叫ばれる大きな理由であったわけです。

プライム市場になっても問題は解決せず

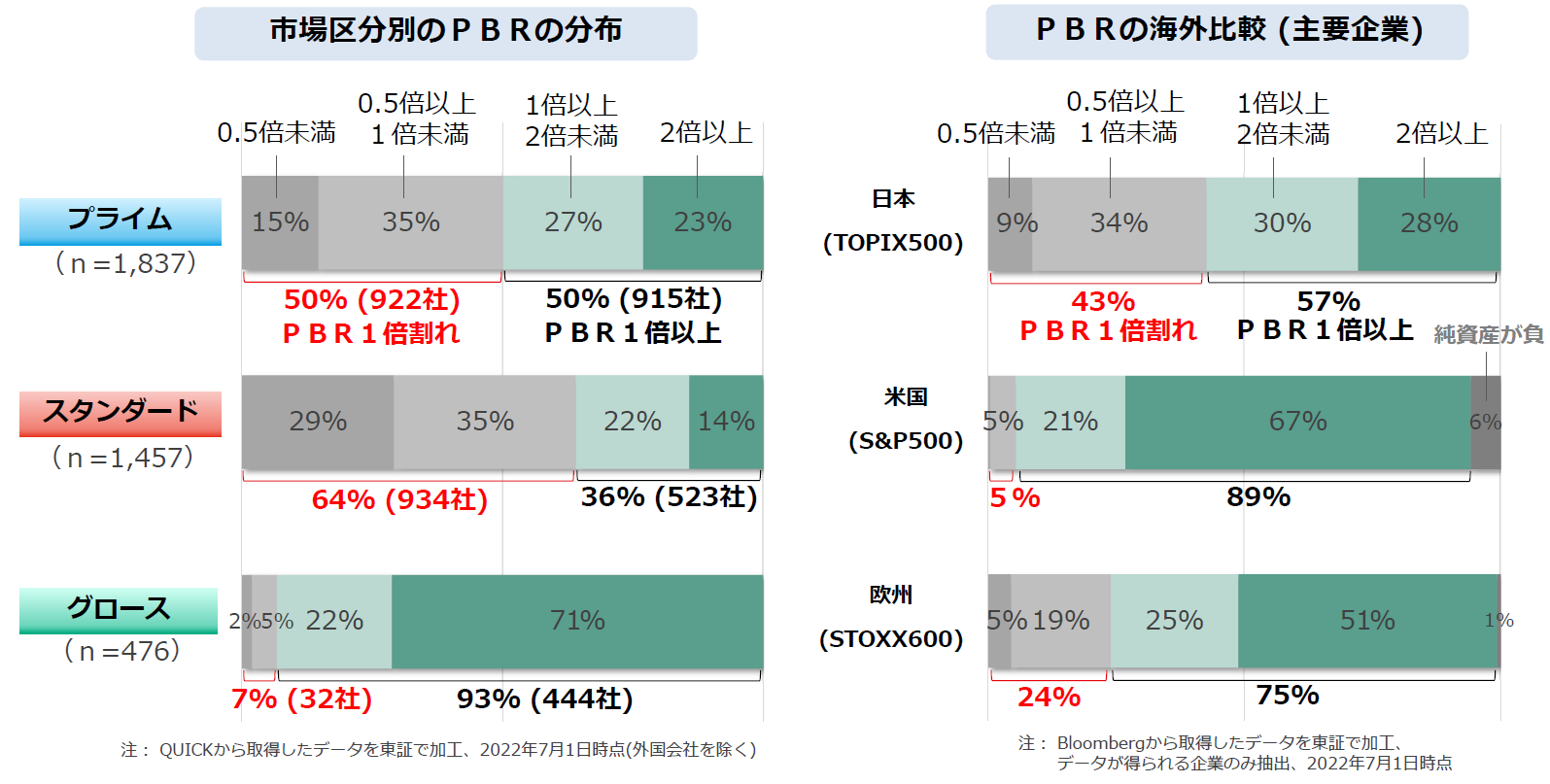

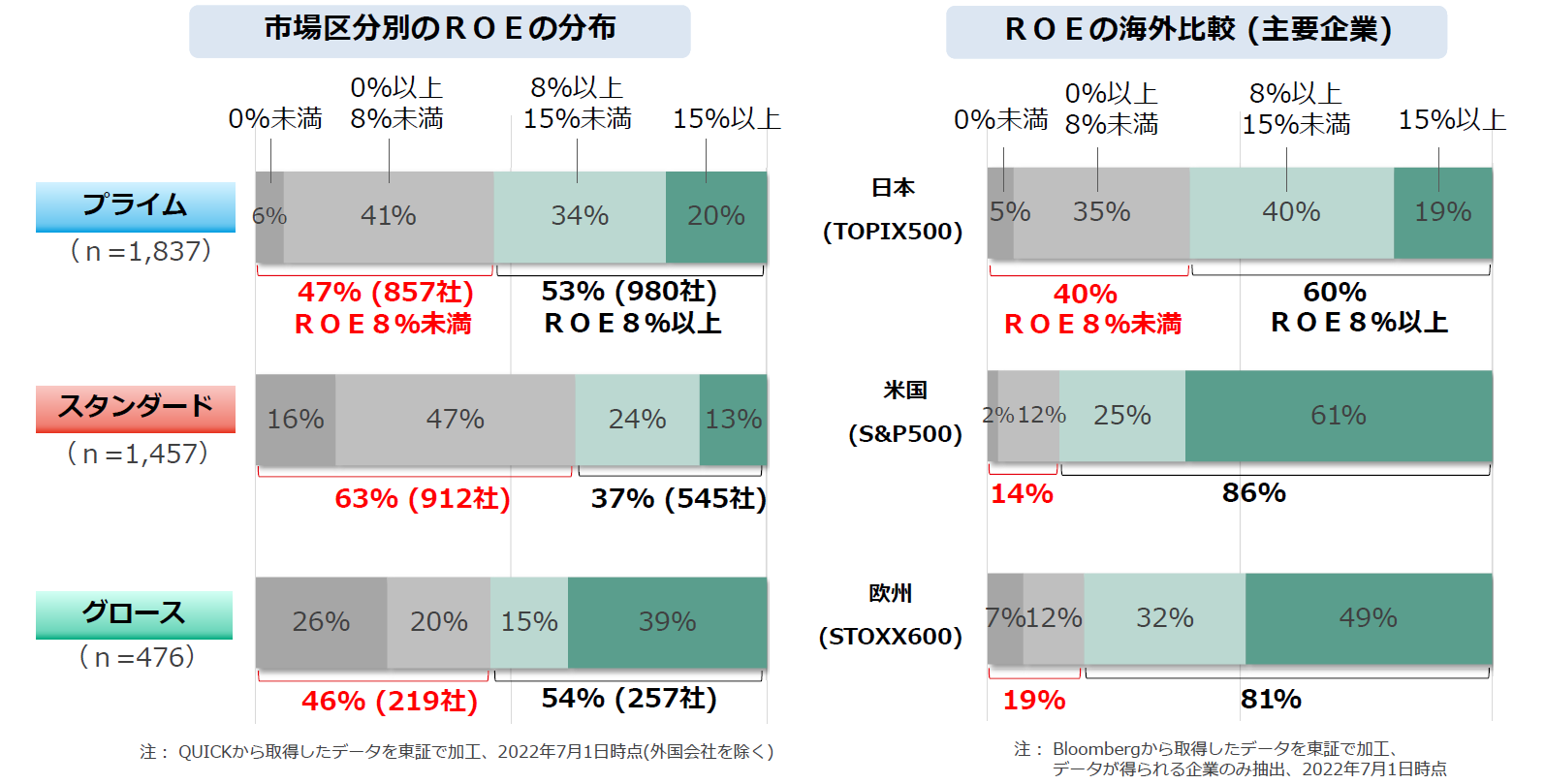

では、プライム市場になって状況は変わったのでしょうか。残念ながら、そうではありません。プライム市場の上場企業数は2022年度末で1838社(※6)と、あまり減っていません。加えて、この中には、実際にはプライム市場の上場基準に達していないのに「経過措置」としてプライム市場上場を認められている企業が296社も混じっています。相変わらずパフォーマンスも芳しくありません。PBR1倍割れ企業はプライム市場の50%(922社)、スタンダード市場の64%(934社)にも及びます。主要株価指数の構成企業についても、TOPIX500のうち43%がPBR1倍割れです。ちなみに米国(S&P500)は5%、欧州(STOXX600)でも24%(※7)にとどまります。やはり日本の状況は分が悪いと言えそうです。加えて、ROEの状況も投資家を落胆させます。2014年に伊藤レポート(※8)がROE8%基準を華々しく宣言して以降、少しは資本効率性への意識も出てきたようにも見えるのですが、結果的にはROE8%未満がプライム市場で47%(857社)、スタンダード市場で63%(912社)となっています。同じく主要株価指数の構成企業のうち、ROE8%未満の企業の割合は米国(S&P500)14%、欧州(STOXX600)19%に対して、日本(TOPIX500)は40%(※9)です。これでは資本市場改革の意味がない、と投資家が思うのも当然ではないでしょうか。

図表 1 PBRの市場別・国別の状況

図表 2 ROEの市場別・国別の状況

(出所:株式会社東京証券取引所 上場部「市場区分の見直しに関するフォローアップ会議 第五回参考資料」2022年12月28日)

漸く本腰をあげた?東京証券取引所

このような状況を放置していては、投資家も離れていってしまいます。市場区分については、見直した3カ月後にはフォローアップ会議が立ち上がり、対応を協議してきました。2023年1月25日の同会議では遂に、プライム市場とスタンダード市場の会社に対して、継続的にPBRが1倍を割れている場合は「改善に向けた方針や具体的な取り組み、その進捗状況などを開示することを2023年春より強く要請する」ことが明らかになりました。上記の経過措置も、当初は終了年限がはっきりしていなかったのですが、これを実質4年で終わらせることとし、2022年4月の市場再編を起点に3年で経過期間は終了し、その後1年の改善期間を設けた後、なお基準を満たせなければ監理・整理銘柄に指定され、上場廃止されることとなりました。

PBR1倍割れ企業やプライム市場で基準を満たしていない企業にとっては、改革待った無しの状況が出現したわけです。これを受け、約270社は「上場維持に向けた経営改革が急務である」と表明しました。東証の約半数を占めるPBR1倍割れ会社は、待った無しの対応を迫られています。

短期的な反応に惑わされるな

これを受けて株式市場では経営改革を期待してPBR1倍割れ銘柄の株式が高騰したり、低PBRの企業が自社株買いや政策保有株式の売却など財務的な施策によりPBRの上昇を狙ったりする動きが相次いでいます。CGコードでいくら要請しても素知らぬ顔だったような企業が慌てて政策保有株式の売却を検討したりしているのを見ると、何とも複雑な気持ちになります。同時に、上場ステータスを失いかねないということは企業にとって相当の衝撃だということがわかります。2028年あたりまでの悠長な改善計画を出していた企業が、「プライム上場維持を第一に、何をすべきか経営陣で検討する」などと述べている記事もありました(※10)。

ただこれらの動きを見ていると、少々疑問も感じます。上場維持は企業が第一に目的とすべきものでしょうか。確かに、信用力の向上や資金調達手段の確保、社内管理体制の強化など上場によって得られるメリットは多いでしょう。しかし、そもそも上場に値しない企業が無理をしても、中身がないのに外見だけ取り繕っているような状態となり、中長期的には却ってステークホルダーの信用を失うようにも思えます。まして、スタンダードという市場が整備されているにも拘らず、何とかプライムにぶら下がりたいという企業の思惑は、もはや合理的ではないとさえ言えるでしょう。たとえ居残り続けても、今後さらに厳しくなる「物言う株主」の批判に耐え続けることができるのでしょうか。

結局は経営の問題である

また自社株買いや政策保有株式の売却などの財務的施策を取ったり、株式市場が改善期待でもてはやしたりすれば当面のPBRは向上するでしょうが、それは本当に株式市場を健全化したり、中長期的な企業価値向上を実現したりするのに資するものでしょうか。もちろん、全く何もしないよりはましかもしれません。ただ、短期的に一息ついたとしても、事業会社として中長期的に持続的な成長を実現していくために満足な経営が行えていないという事実は変わりません。市場や顧客が求める価値をきちんと提供できるビジネスモデルを持ち、それによって適正な対価を得て事業を発展させることができ、そうした事業を複数持っている場合には有効な資源配分を行うことができ、経済的にも潤い、社会的にも意味のある企業体を作り上げていくことこそ経営陣の使命であるはずです。上場ステータスの維持が危うい企業は、無理して上場企業としての延命を図るよりもまず、自社が上場企業にふさわしい価値向上を成し遂げているか、事業のあり方、経営のあり方をじっくり考えてみる必要があるのではないでしょうか。

- (※1)(※3)(※6)上場会社数(日本取引所グループ)

- (※2)2021年 時価総額ランキング(単位:米ドル、主に運営企業別の集計)

- ウィキペディア(Wikipedia)

- (※4)PBRとROEには相関があるとされ、資本効率の観点から企業価値向上を示す指標として重要視されています。

- (※5)運用目標とされるベンチマーク(日経平均株価やTOPIXなどの指標

- (※7)(※9)市場区分の見直しに関するフォローアップ会議(第五回)

- 参考資料(日本取引所グループ)

- (※8)2014年8月に公表された経済産業省の「『持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~』プロジェクト」の最終報告書。(座長は伊藤邦雄一橋大学教授(当時。現在は名誉教授))

- (※10)2023年1月25日 日本経済新聞

東京都立大学大学院 経営学研究科教授

東京外国語大学外国語学部卒、仏国立ポンゼ・ショセ国際経営大学院経営学修士、筑波大学大学院企業科学専攻博士課程修了。博士(経営学)

株式会社日本長期信用銀行にて国際審査、海外営業等を担当後、ムーディーズジャパン株式会社格付けアナリストを経て、株式会社コーポレイトディレクション、ブーズ・アレン・アンド・ハミルトン株式会社でパートナーを務める。企業経営と資本市場にかかわる実務、研究及び教育に注力している。

キリンホールディングス株式会社社外取締役、株式会社IHI社外取締役、キユーピー株式会社アドバイザリーボード委員他、事業会社の社外取締役、公的機関の経営委員等を務める。

東京外国語大学外国語学部卒、仏国立ポンゼ・ショセ国際経営大学院経営学修士、筑波大学大学院企業科学専攻博士課程修了。博士(経営学)

株式会社日本長期信用銀行にて国際審査、海外営業等を担当後、ムーディーズジャパン株式会社格付けアナリストを経て、株式会社コーポレイトディレクション、ブーズ・アレン・アンド・ハミルトン株式会社でパートナーを務める。企業経営と資本市場にかかわる実務、研究及び教育に注力している。

キリンホールディングス株式会社社外取締役、株式会社IHI社外取締役、キユーピー株式会社アドバイザリーボード委員他、事業会社の社外取締役、公的機関の経営委員等を務める。