私はこれまでスポットディーラー・オプションディーラー・デリバティブセールスとして、3つの銀行で20年以上の時間を外国為替市場で過ごしました。当コラムは皆様とともに外国為替市場を今一度掘り下げ、構造を熟知する場とします。結果として、皆様の市場へのアプローチの精度が高まり、ヘッジ技術の向上に寄与することができれば大変うれしく思います。

外為市場の流れ

はじめに外為市場の仕組みを理解するため、1日の流れを追ってみます。 時差の関係で東京外為市場、ロンドン外為市場、ニューヨーク外為市場と呼ばれることが多いのですが、取引所は存在せず、単なる取引時間帯を指します。また、外為市場ではニューヨーク時間17時に取引日が変わります。東京時間24時で日本の日付が変わっても、ニューヨークはまだ前日ですので、取引日も前日のままです。この認識は意外に浸透しておらず、取引日から2営業日後の受渡日やノックアウト等のイベントが発生したかどうかを判断する際に認識の齟齬が発生しますのでご注意ください。

為替ディーラーの1日に密着

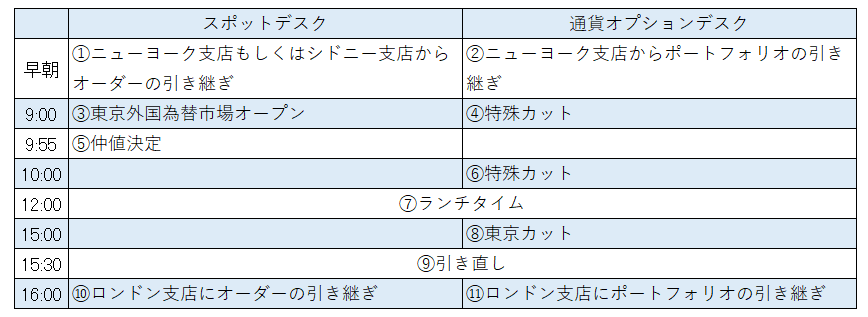

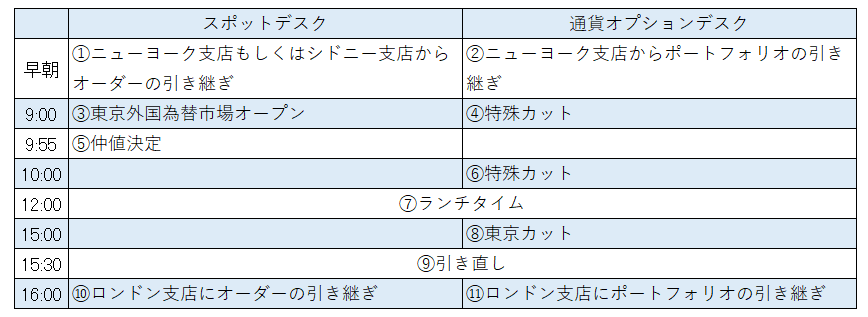

スポットディーラーと通貨オプションディーラーの1日をまとめてみました。

◆1日の流れ◆

<上の表①〜⑪について>

- ①輸出入企業や投資家の指値オーダーや損切オーダーを24時間ウォッチしています。成約に至ったオーダーや継続してウォッチが必要なオーダーをニューヨーク支店と確認し引き継ぎます。

- ②スポット、金利、ボラティリティ等、様々な要因で価格が変動する通貨オプションは需給や特色が取引時間帯によって大きく変わりますので、通貨ペア毎に一つのポートフォリオとして拠点間で管理します。例えば、ドル円のポートフォリオは東京・ロンドン・ニューヨーク支店の3人のディーラーで24時間体制で管理します。

- ③9時に市場がオープンするといった決まりはありませんが、9時ごろから参加者の多くが動き出し、市場の流動性が整います。

- ④通貨オプションにはカットオフタイム(※1)があります。東京15時の東京カット、ニューヨーク10時のニューヨークカットが有名ですが、輸出入企業のニーズにより、これらの時間帯以外にカットオフタイムを設定することがあります。東京9時、東京10時は日本企業にニーズがあります。

- ⑤各金融機関が顧客と外為取引を行う際のその日一日の基準レートを9時55分のレートを参考に決定します。仲値決定に向け、金融機関は全支店から取扱高の報告を受けてネットポジションを把握しカバー取引を行います。ドル円で輸出入の集計後、輸出超の場合は「余剰」と呼び、仲値決定に向けてドル円をカバー取引として市場で売ります。反対に輸入超の場合、「不足」と呼び、ドル円を市場から買います。仲値の需給は不足に傾くことが多く、9時55分に向けてドル円に上昇圧力がかかります。特に「ゴトウビ」と呼ばれる5日や10日など5か10で割り切れる日は決済が集中する傾向にあり、仲値のサイズが大きくなるため、相場の上昇圧力が顕著になるケースがあります。

- ⑥仲値直後の市場をカットオフタイムとするニーズがあります。

- ⑦外為市場に前場や後場は存在せず、絶えず売買が成立するため、ディーラーは交代で昼食を取ります

- ⑧通貨オプションのカットオフタイムではスポット市場で巨額のフローが発生することがよくあります。

- ⑨スポットディーラー、通貨オプションディーラーともに15時30分ごろの金融市場に基づいて保有ポジションを値洗いします。

- ⑩①で預かったオーダーをロンドン支店に引き継ぎます。

- ⑪②で預かったポートフォリオをロンドン支店に引き継ぎます。(※これらの時間帯以外は顧客取引や自己取引を行っています)

現物市場と派生市場

東京外為市場の流れをスポットディーラー、通貨オプションディーラーの目線で追いましたが、インターバンク市場のディーラーはこれらスポットと通貨オプション両方のマーケットメイクの経験者であることが多いようです。両市場は現物市場と派生市場という位置にあり、双方が密接な関係にあるからです。普段、輸出入の為替リスクのヘッジとしてスポット市場や通貨オプション市場にアクセスされる皆様にとっても、この関係を熟知することは極めて有益で、その動向を注視することはヘッジの巧拙に直結します。

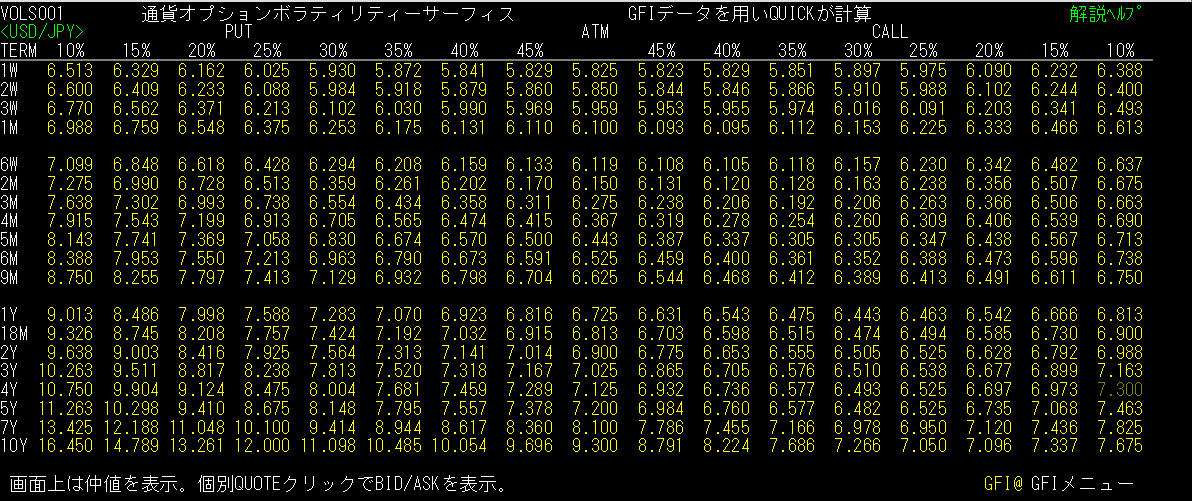

今まで世界の多くの企業のヘッジ手法を見てきましたが、日本企業のヘッジ技術は世界水準に大きく見劣りします。それは外為市場全体のメカニズムの理解が浅く、手数も限られているため、ヘッジ可能な領域が極めて狭いからです。 例えば相場のスピードについて円高と円安を比較した場合、円高進行の方が速い印象があります。ドル円の急騰(円安)はあまり記憶にありませんが、急落(円高)はイメージしやすいということです。リーマンショック時もそうでしたが、円高進行時のスピードには爆発的なものがあります。実はこれはイメージや偶然ではなく、ドル円の通貨オプション市場の需給がそのまま現物市場に反映された必然なのです。

(出典)QUICK WorkStationの通貨オプションボラティリティーサーフィス

GFIデータを用いQUICKが計算 <画面コード VOLS001>

こうした外国為替市場のメカニズムについては次回で詳しく触れます。

<用語解説>(※1)

「カットオフタイム」(Cut off time)

通貨オプションの権利行使の最終的な締め切り時間のこと。外国為替市場では大口取引等の理由から特定の日に特定の行使価格が集中することがある。集中した行使価格はPIN(ピン)といい、しばしばマーケットで強い影響力を持つ。典型例として、通貨オプションの買い手売り手双方の行動特性から、まず為替相場がPINに吸い寄せられて膠着、その後何かの影響でPINから離れた場合に相場の動きが一方向に加速することが挙げられる。

さくら銀行(現三井住友銀行)、東京三菱銀行(現三菱UFJ銀行)、BNPパリバ銀行で外国為替業務に従事。通貨オプションディーラーとしてポートフォリオ運用、為替デリバティブ業務などを経験した。

J-Money誌による東京外国為替市場調査・デリバティブディーラーランキング1位(2011年、2012年)。

2015年に株式会社ヘイルメリーインベストメントを設立し、為替デリバティブのリスク管理サービス「Vegasen」を展開中。