資本生産性をいかに開示するか

機関投資家は日本企業の資本生産性が低いと主張する。日本企業の持続的な収益性が資本コストを上回っておらず、企業価値を創造できていないとも言える。「伊藤レポート」(注1)は、目安となる株主資本コストの水準として8%を掲げている。東京証券取引所「決算短信集計」によれば、直近3年度の東証1部上場企業の平均ROE(株主資本利益率)は8%を上回っている。

しかしながら、生命保険協会が機関投資家向けに毎年実施している「企業価値向上に向けた取り組みに関するアンケート」を見ると、「日本企業のROE水準は、資本コスト(株主の要求収益率)を上回っていると思いますか」との問いに対し、「上回っている」との回答は2017年度1.7%、18年度4.1%、19年度7.3%にとどまる。増加傾向にはあるが、依然として1割にも満たない。

この結果が意味するところは、機関投資家が問題視しているのはROEの絶対的な水準よりも、企業価値の向上に対する企業側の姿勢・考え方そのものであるということである。

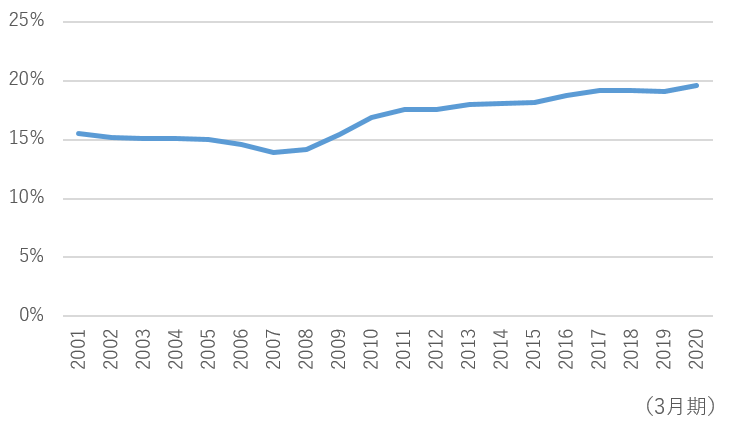

では、機関投資家はどのような点で企業の資本効率改善にいまだ不満を抱えているのだろうか。しばしば指摘されるのが、手元資金の積み上がりである。下のグラフは日本企業の総資産に占める手元資金(現預金+短期有価証券)の比率の推移である。(注2)

◆総資産に占める手元資金の比率の推移

リーマンショック以後、比率は上昇傾向にある。不透明感を増す経営環境の中で、手元資金を潤沢に持ちたいという気持ちはよくわかる。機関投資家も企業の心情は理解しているだろう。ただ、「いったいどこまで貯めるのですか?」となると、両者の意見の隔たりはいまだ大きい。

企業のIR担当者にヒアリングすると、自社の手元資金の基準を設定しているところがほとんどである。但し、そうした基準を開示している企業は極めて少ない。どこまでが必要な資金なのか外部者にわからないことが、「不必要な手元資金は株主に還元して欲しい」という機関投資家の主張につながっている。そのことがまた、企業の目には「投資家は短期的だ」と映る。

資本生産性を意識している企業のIR資料では、自社の財務資本の中長期での活用方針が説明されている。具体的には、①「どのように資金を調達し(貸方)」②「その資金を何に投下し(借方)」③「その成果(利益)を内部留保と株主還元に振り分け」、再び①「どのように資金を調達し」……と三位一体で考え方が示されている。

①の資金調達では株主資本コストやWACC(加重平均資本コスト)、②の資金投下ではROIC(投下資本利益率)がそれぞれ意識されている。利益を内部留保と株主還元に振り分ける際は、資本コストを上回る投資機会の有無が念頭にある。このように、三位一体で財務資本を考える場合、資本生産性(資本コスト)を意識せざるを得ない。換言すれば、三位一体の開示ができている企業は財務資本の活用を明確に意識している。

統合報告書を発行する企業は増加傾向にあり、500社を超えている。統合報告書について造詣が深いRIDEAL株式会社の三代まり子代表取締役によれば、500社という数字は「他の国からすると驚異的に多い」。堀場製作所や丸井グループ、J.フロントリテイリング、ニチレイなど資本生産性について丁寧に説明をしている企業も少なくない。それでも、やはりまだ多くの統合報告書で資本生産性を意識した説明がなされていないというのが筆者の感想である。

(注1)伊藤レポート

2014年8月に公表された、伊藤邦雄一橋大学教授(当時)を座長とする経済産業省「『持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~』プロジェクト」の最終報告書の通称。企業が投資家との対話を通じて持続的成長に向けた資金を獲得し、企業価値を高めていくための課題を分析・提言した。2017年10月にアップデート版「伊藤レポート2.0」が公開されている。

(注2)2001年3月期から一貫して財務データ(連結優先)が入手できる3月末日決算の1,625社(金融機関を除く)の平均値。

2001年、⼀橋⼤学商学部卒。2006年、⼀橋⼤学⼤学院商学研究科博⼠後期課程修了、博⼠(商学)。埼⽟⼤学経済学部専任講師、准教授を経て、2011年から⼀橋⼤学⼤学院経営管理研究科准教授。2019年、韓国外国語⼤学客員教員。専⾨は情報開⽰、コーポレートガバナンス。2007年から⽇本IR協議会客員研究員。⽇本IR学会理事も務める。2013年、経済産業省「持続的成⻑への競争⼒とインセンティブ-企業と投資家の望ましい関係構築を考える-」委員。2017年、りそなアセットマネジメント「責任投資検証会議」メンバー。

主著に『コーポレート・ガバナンス「本当にそうなのか?」 ⼤量データからみる真実』(同⽂舘出版)、『政策保有株式の実証分析』(⽇本経済新聞出版)など。